Política tributária é camisa de força que amarra o Brasil

Brasileiros com menor renda se sacrificam muito para adquirir os produtos da cesta básica, encarecidos sobretudo pela carga de tributos incidente sobre eles

O cidadão brasileiro trabalha 153 dias do ano apenas para pagar tributos. A carga é pesada. Um trabalhador com remuneração mensal de dois salários-mínimos devolve todo mês aos governos federal, estadual e municipal, na forma de tributos, no mínimo R$ 386,82. Ou seja, 28,27% dos rendimentos desse trabalhador vão, compulsoriamente, para os cofres públicos. É muita coisa e compromete sobremaneira o orçamento dos que ganham pouco.

Brasileiros com menor renda se sacrificam muito para adquirir os produtos da cesta básica, encarecidos sobretudo pela carga de tributos incidente sobre eles. O imposto sobre a carne, por exemplo, é de 29%. Sobre o açúcar, de 30,60%. Do preço do papel higiênico, 32,55% são impostos. Nos serviços públicos, a incidência de impostos é igualmente pesada: 48,28% sobre a conta de energia, 24,02% sobre a conta de água e 26,39% sobre juros bancários (um contrassenso, pois quanto mais altos os juros, maior a arrecadação tributária do governo).

Isso acontece porque o Brasil adota um sistema tributário regressivo, no qual cerca de 44% de tudo o que é arrecadado pelos três entes federativos (União, Estados e Municípios) advêm dos impostos incidentes sobre o consumo.

Tão grave quanto é o fato de que outros 23% da receita dos impostos são obtidos com a tributação sobre a renda. Nos países desenvolvidos como Estados Unidos, Japão, Reino Unido, Canadá e Itália ocorre justamente o contrário: a tributação sobre a renda é sempre maior que a sobre o consumo.

Além disso, o trabalhador brasileiro sofre com a defasagem na correção da tabela do Imposto de Renda e das aposentadorias e pensões pagas pelo INSS. O justo e o correto seria o governo corrigir tais tabelas anualmente, com base na inflação acumulada nos 12 meses anteriores. Ao

não adotar essa medida, o governo está, na prática, tributando inflação porque as faixas salariais corrigidas pelos índices inflacionários acabam superando a renda limite para a isenção do IR. E, sabidamente, tal correção não pode ser entendida como renda, uma vez que se trata de mera reposição inflacionária. Eis uma questão duplamente reprovável: os governos não foram capazes de controlar a inflação e o povo é obrigado a pagar por tal incompetência.

Esses númeross são suficientes para demonstrar a urgência de o país realizar a reforma tributária. O governo reconhece que essa reforma é fundamental para o Brasil e divulga que ela viabilizará o crescimento da economia em, no mínimo, 12% a mais. Planeja-se a adoção do Imposto sobre Valor Adicionado (IVA) e a substituição de quatro tributos por um novo, o Imposto sobre Bens e Serviços (IBS), conforme duas Propostas de Emenda Constitucional que tramitam no Congresso.

Não há tempo a perder. Já se vão quase seis meses do novo governo e, em julho, o Congresso Nacional entrará em recesso. Se quiser de fato avançar na reforma, o governo terá de acelerar porque 2024 será ano de eleições municipais, o que rotineiramente prejudica o andamento dos projetos mais importantes no Parlamento.

Fortalecer a economia é essencial para o país voltar a crescer. O Brasil, que já foi a 8º economia do mundo, hoje ocupa apenas a 12ª posição nesse ranking. A questão maior, entretanto, é que para isso o país precisa repensar o seu sistema de tributação com olhos mais atentos ao consumidor, notadamente os quase 53 milhões de brasileiros que vivem em situação de pobreza ou extrema pobreza e que encontram enormes dificuldades para adquirir os produtos da cesta básica.

É preciso ainda uma completa revisão na concessão dos benefícios fiscais, que correspondem a 4,30% do PIB – algo em torno de R$ 453 bilhões/ano da União e mais R$ 50 bilhões/ano dos estados (0,50% do PIB) – e são mantidos apesar de descumprirem, em larga medida, a Constituição Federal de 1988 e Leis Complementares.

A irresponsabilidade na concessão de benefícios fiscais sem regressividade ao longo do tempo e sem nenhum mecanismo de

avaliação prática e o sistema tributário em sua concepção atual são os maiores contributos para a manutenção e agravamento das desigualdades sociais (e também das desigualdades regionais). Brasileiros com menor renda são os mais penalizados, assim como aqueles que vivem nas regiões Norte e Nordeste, uma vez que 63% do total dos gastos tributários beneficiam as duas regiões mais ricas e desenvolvidas do país (Sudeste e Sul).

O Brasil precisa se libertar urgentemente dessa camisa de força para retomar o desenvolvimento com melhor distribuição de renda, corrigindo, com isso, antigas e graves distorções que sacrificam a maior parcela da população.

*Samuel Hanan é engenheiro com especialização nas áreas de macroeconomia, administração de empresas e finanças, empresário, e foi vice-governador do Amazonas (1999-2002). Autor dos livros “Brasil, um país à deriva” e “Caminhos para um país sem rumo”. Site: https://samuelhanan.com.br

Domine a arte de usar batom vermelho neste Dia dos Namorados e conquiste uma boca deslumbrante!

Nas redes sociais o batom vermelho é um sucesso! A talentosa atriz e criadora Ana Chiyo, a mente brilhante por trás da icônica "Moça da Sara", é um exemplo marcante do uso do batom vermelho

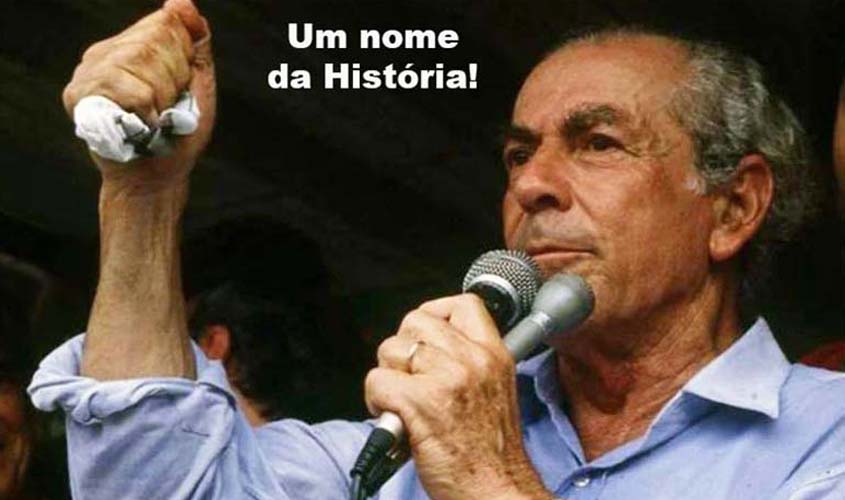

Um pouco de história: goste-se ou não, Leonel Brizola foi figura importante no contexto da política brasileira

Em sua longa carreira política, meteórica, já que em menos de uma década foi vereador, deputado estadual, prefeito de Porto Alegre e em seguida eleito Governador, Brizola sempre foi polêmico, controvertido, com milhões de admiradores e outros tantos inimigos

INDICADORES: expectativa de inflação registra queda pela quarta semana consecutiva

Desta vez, o índice é de 5,42%, o que representa uma queda de 4,74%, na comparação com a última divulgação do indicador

Comentários

Seja o primeiro a comentar

Envie Comentários utilizando sua conta do Facebook